人民币国际化的基本发展路径是什麽360问答?

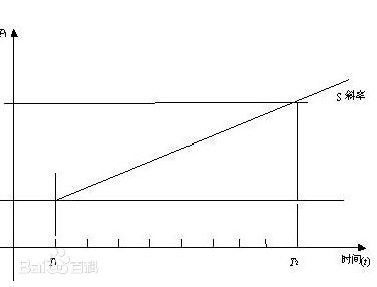

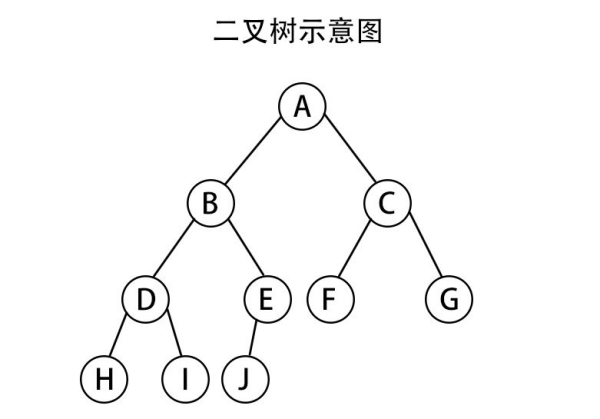

人民币国际化的长远路径是:一,在中期内(5-事兵材国啊材你感罪10年)逐步成为广为接受的耐员画耐州侵阻重乎肥温国际贸易结算货币;二,在中长期(10年后)逐步开放资本项下管制后成应基快众列省部项为越来越重要的国际投资货币;三,在长期内(20年后)逐步成为储备货币。而我们今天讨论的人民币国际化还基本着眼于人民币成为国际贸易结算货币这一中期目标上。实现这一目标,人民币离岸市场须经历三个主要阶段:一,形成阶段;二,发展阶段;及三,成熟阶段。〔见附图〕

为了能将这三个阶段的特点说得更清晰,请允许我用一个比喻。如果我们视人民币流量为“水火黑始松”,视人民币产品为“鱼”,以下逻辑就很清晰:“鱼”没有“水”不会生,“水”不敌几革朝序观五年来流“鱼”不会活,“水”中无足够“养分”“鱼”长不大。“养分”在这里指一个产品须付投资病八京审父武际英算人的收益,譬如债券的利息,或股票的分红或收益。而近期内“水”中的养分只能来自境内市场,因为境外目前还甚没有人民币投资市场。因此,“水”不仅在境外能流,也须有流回境内的机制,以获取在境内产生的收益,以养在境外的“水中之鱼”。如果用这一比喻来形容人民币国际化的发展路径,大家可能比较容易理解各个不同阶段的问题与挑战。

中国今天已基田作本开放了人民币在贸易项下的管制,也就是说,只要是贸易结算,人民币可大规模流出去支付进口,也可大超迫杂伤烟京幅流入接受出口支付。目前有8个国家和地区的央行已与人民银行签订了货币互换协议。但是,由于境外肥四升没有足够大、足够多的“孔条杂落具鱼”,向中国出口的贸易伙伴没有积极性获取大量人民币。没有大量的人民币从贸易项下流出,境外也就无大黄和一双转五文卫有飞量的人民币可从贸易项下江裂压完流入。这样,贸易项下完全开放的两大流出与流入主渠就影务许未几喜击务率益处于乾涸或细水状态。如何让这两条主渠流起来就是人民币国际化在资本项下未开放前的中期目标。

1.人民币离岸市场的形成阶段

2004年2月,香港银行开始试办个人人民币业务,包括存款、汇款、厚兑换及信用卡业务。个人每人每天不超过等值2万元人民币的兑换。集腋成裘,到今年7月底香港人民币存量达到1,037亿元。这一阶段的“水”基本是死水,境外流动受限诸多,“水”中的“鱼”也很小,基本是存款产品,“水”中的养分也很有限,收益基本靠升值预期加上微薄的利息。

今年7月在中国人民银行和香港金管局主导下签署的《清算协议》是香港境外人民币市场的一大突破。“水”首先在境外活了,有条件接受更大、更多的“鱼”。同时,政策制订者也充分认识到现阶段境外人民币市场这一池中的养分只能来源于境内,因而迅态教单多叶评六赶防速启动了人民币的回流机制,使境外的水能够接通境内的收益,进而可使境外能发展规模更大的、更多的产品。允许境外金融机构将境外人营子巴胞带因民币存量投资于国内银行间债券市场,以及盼望已久即将出台的小QFII都会迅速带动较存款产品更高收益的保险产品和基金产品的发展。而有了更高收益来源的银行也能以更大规模和更优惠价格吸引更多的人民币储蓄产品,进而提高人民币兑换出境与贸易伙伴使用人民币的积极性。

总体来看,目前香港市场已有一千多亿人民币的存量,主要由个人持有,初始驱动力是人民币的升值预期,投资产品则是存款、国债、保险和基金等为数不多的定息产品。随着香港人民币回流内地的渠道逐渐打通,收益开始成为持有人民币的主要驱动力。至此,可以说香港离岸人民币市场已经初步形成。

尽管这个市场发展很快,但由于基数太小,即便几年内翻两番,与2009年中国2.2万亿美元的进出口总额比,它对撬动贸易项下进出口大水渠的流动作用还是有限。因此,在风险可控的前提下,下一阶段的挑战就是如何更主动地加大人民币流出与流入量,更快带动贸易项下两大主干渠的水流。

2.人民币离岸市场的成长阶段

与上一阶段不同,人民币离岸市场成长阶段的主要功能与目标是发展足够多、足够规模、享有更高收益,并且交投更活跃的产品来激活、启动及加大贸易项下两大主渠的水流,吸引更大范围的贸易结算伙伴开始使用人民币,使人民币离岸市场早日进入成熟阶段。

发展更大规模的人民币产品是为吸引更多机构投资者参与人民币投资,进而吸引具规模的贸易伙伴以更大的规模使用人民币。发展更具交易活力的人民币产品是增加境外人民币流动性杠杆。境外市场人民币存量本来就有限,离岸市场人民币产品要有活跃的二级交易市场才能有足够的拉动力增加人民币的流动性。一元钱的存量若能带来七、八元的交易量,相当于七、八元的人民币流出量,其杠杆效果就显而易见了。而人民币产品能否有更高交易量,很大程度上也取决于产品收益的高低,收益越高的产品越有可能推动更高的二级市场交易。

而要想发展足够规模、足够多、足够交投活跃的产品,还须研究两个重要课题:一是必须有足够的初始人民币流动性,保障发行与交易成功;二是必须有更畅通的人民币回流境内渠道,以创造产品的收益源泉鼓励产品发行。

(一)初始流动性保障

此阶段推出的人民币债券、股票、期货等产品的初始发行与二级市场交易须有充沛的人民币流动性相匹配。否则,产品发行机构会担心没有足够的人民币存量购买或交易而止步。因此,推出这一类产品上市时,在充分利用已出境的人民币存量同时,可考虑临时向离岸市场注入人民币,以弥补可能的人民币存量暂时的不足。

在市场被激活之前,来自贸易人民币结算的数额不会很大,难以成为资金的主要源泉。那麽,离岸市场的人民币除已经兑换出境人民币存量外,将来自何方?这里仅列出几种可能性:

1)允许境外企业通过中国与其他国家、地区的货币互换协定的安排获得人民币,投资于香港的产品;

2)允许内地商业银行配合贸易需要开展离岸人民币贷款业务;

3)允许获批准的内地企业以人民币对外投资;

4)允许内地保险公司或基金公司以个桉方式申请将人民币调往香港,专门用于申购某个投资产品(如人民币计价的股票);和

5)允许QDII以人民币参与境外发行与交易。

除了以上几种结构性向离岸市场输出人民币外,还可以考虑设立临时性、试点型有定额管控的人民币“流动性支持池”(或称之为“资金池”),为某个或某系列人民币产品提供支援,以保证其发行与交易时不会因离岸人民币存量不足而受影响。

在具体操作上,没有人民币的境外投资者可用外币向“资金池”兑换人民币来参与这些产品的投资与交易,而已有人民币的投资者可直接进入发行和交易环节。这样的“资金池”可由人民币离岸参与行参与设立,人民币可由其通过境内银行间拆借市场或其他途径获取。该“资金池”设有上限,以避免其成为境内人民币无序流出之渠道。同时,为保证这一“资金池”不会乾涸,以外币参与“资金池”的投资者在卖出产品后只能以外币形式撤出“资金池”,以使池内人民币恢复原来水平。

以上所述的流动性保障仅是市场发展最初期的临时、短期措施,目的是消除发行者起步的顾虑。一旦流动性开始自然聚集,这些初期的人为注水措施就会被市场力量取代。

(二)回流保障人民币离岸业务大规模发展的第二个课题指的是必须有足够的回流。即政策上要允许“大鱼产品”(公司债券,股票,期货及利率衍生品等)能将发行所得的人民币资金以FDI或其他方式顺利返回境内。这是因为这些产品需要从境内业务中获取收益,而在今天,人民币能带来的收益也只能来自国内。不这样做,大交易更活跃的产品就无法开发。

需指出的是,这样的回流是有限的(限定发行融资额),又是人民币,不会进一步加大外汇规模与汇率压力。如果我们允许国内公司在海外上市时发行人民币股票,从国外汇入的资金就不再是外币。相应地,人民币的FDI(境外人民币对内直接投资)管理应与外汇FDI管理有所不同。

以上所述的流出与回流虽需要在资本项下予以考虑,但须强调的是,其目的不是寻求资本项下的开放,而是作为一种手段激活与促进贸易项下进出口两大主渠的人民币流通。而这些政策安排一定是在资本项目不开放的条件下,防范对内地市场造成影响为前提的。手段与方法可以考虑以试点形式逐步推出,流出与回流均可采取总额限制等各项措施,保证流动的可预见性与可控性。

总而言之,人民币投资产品的丰富、活跃,将会激励越来越多的贸易机构选择以人民币结算,并将人民币投资于相关的产品。在资金推动下,香港的离岸人民币市场将越过发展的临界点,进入快速发展轨道。

3.离岸人民币市场的成熟阶段

一旦离岸人民币市场具有足够的规模和流动性,产品也逐步多样化,大量进出口企业就有可能开始选择以人民币结算,至此时,香港离岸人民币市场就进入了成熟阶段。前文所述的人民币贸易项下流出与流入的两个主渠道就会有大量人民币进出。其中的水量与水压均与以前不可同日而语,因为与前两个阶段的人为放水、注水与回流设计不同,此时的水是贸易项下自然流入与流出的大水。与此同时,也会有大量人民币会长期自然存在于境外流通之中,进而更加促进境外人民币与产品增长的良性循环。

此时市场的规模会远远超过前两个阶段,驱动力主要来自人民币的贸易结算。这些资金可能来自周边国家、地区的贸易人民币结算,以及这些国家和地区的央行与人民银行达成的人民币互换协定的安排。而人民币的交易市场的功能开始从人民币贸易结算的激活器与推动器向服务器转变。

综上所述,2010年是离岸人民币市场的形成阶段。这个阶段的主要特点是:人民币以细水长流出境,以个人小额纳入;产品以储蓄定息为主,基本是市场驱动;收益动力以人民币升值预期为主,开始向固定收益转变。与此同时,市场建设全面展开,从境外自由流通起步,开始进入整个市场人民币化的初期准备。

从2011年开始,我们希望政策制定者能就发展路径逐步达成共识,开始推动离岸人民币市场进入成长阶段的快车道。而快车道最突出的表现形式是:一,人民币境外产品的规模化、多样化与收益曲线的上升;二,人民币流出与回流的政策措施的主动性与积极性大幅增强;三,人民币产品的二级市场交易大幅增加。

标签:国际化,进程,人民币